炒股就看金麒麟分析师研报,权威正规期货配资,专业,及时,全面,助您挖掘潜力主题机会!

1. 学习基础知识:在开始配资炒股之前,了解股票市场的基本概念和运作原理是非常重要的。可以通过学习相关的书籍、参加在线课程或咨询专业人士来获取相关知识。

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

在刚刚过去的7月份,A股IPO再次出现0上会,0受理。

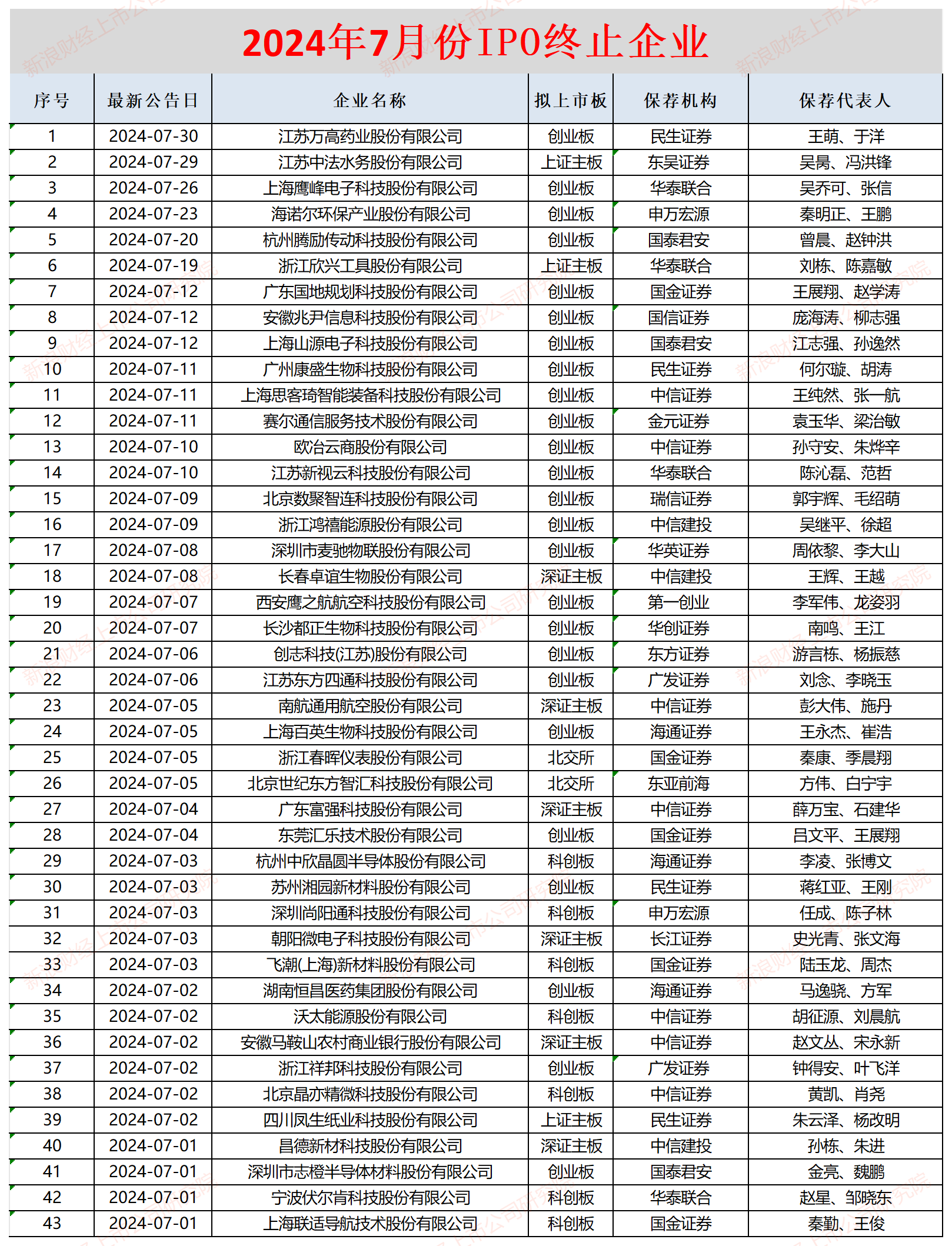

7月份,有43家A股拟IPO企业终止IPO进程,撤回潮仍没有停止的迹象。7月份终止的项目中,有不少排队时间超长的“钉子户”企业。有些投行在7月份撤回IPO项目后,撤否率达到100%,如东亚前海、金元证券、瑞信证券等。

发行及募资层面,7月份共有6家IPO项目上市,合计募资44.43亿元,较2023年7月份381.94亿元同比下降88.36%。今年1-7月份,A股共有50家企业IPO,合计募资369.36亿元,较2023年1-7月的2,478.71亿元下降85.1%。

①IPO终止情况:金元证券、东亚前海等投行撤否率高达100%

今年7月份,A股IPO再现零上会审核、三大交易所零受理。

而IPO撤回潮仍未有停止的趋势。wind数据显示,7月份共有43家企业终止IPO进程。

来源:wind

来源:wind

在43家终止IPO进程的企业中,有不少排队时间超长的“钉子户”,如海诺尔环保产业股份有限公司(海诺尔)的排队时间已经超过了43个月,数聚智连科技股份有限公司(数聚智连)、欧冶云商股份有限公司排队时间超过了3年,湖南恒昌医药集团股份有限公司等7家公司的排队时间超过了2年。

资料显示,海诺尔和数聚智连还被质疑不符合创业板上市条件。海诺尔2019-2021的研发费用分别为1023.39万元、793.68万元、995.97万元,既没有满足“最近一年研发投入金额不低于1000万元”的要求,也没有满足“最近三年累计研发投入金额不低于5000万元”的创业板定位新规。2022年,海诺尔的研发费用达到1130.6万元,但超过1000万元刚好发生在创业板定位新规之后。

根据数聚智连最新版本招股书披露的数据,2019-2021年,公司的研发费用分别为404.12万元、344.06万元和809.93万元,也没有满足创业板定位新规的要求。此外,数聚智连研发费用率显著低于同行可比公司均值,仅拥有2项外观设计专利,没有发明专利等情况也被质疑不满足创业板定位要求。

数聚智连的保荐券商为瑞信证券。数聚智连撤回IPO申请后,瑞信证券在审IPO项目(以交易所受理为标准,下同)为0。

7月份终止的IPO项目中,长春卓谊生物股份有限公司(卓谊生物)或不符合最新的主板上市条件。今年4月份,主板将第一套上市标准修改为:“最近3年净利润均为正,且最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近3年经营活动产生的现金流量净额累计不低于2亿元或营业收入累计不低于15亿元。”

而卓谊生物最新一期(2022年度)的扣非归母净利润为0.87亿元,归母净利润为0.88亿元,皆没有达到1亿元。此外,公司2020-2022年经营活动产生的现金流净额之和为1.55亿元,低于2亿元;三年营收之和为12.52亿元,低于15亿元。

此外,卓谊生物还被抽中现场检查。公司于2023年6月16日申报深主板IPO,7月7月被抽中现场检查,被受理还不足1个月。今年1月份,深交所发出首轮问询,但卓谊生物至今未公布回复信息或者压根就没有回复。

随着7月份四十多家拟IPO企业撤回上市申请,又有不少保荐券商IPO项目的撤回率达到100%,如东亚前海、瑞信证券、金元证券等。

7月5日,东亚前海保荐的Beijing世纪东方智汇科技股份有限公司(东方智汇)撤回北交所上市申请,至此东亚前海今年两家IPO在审项目“全军覆没”。今年6月份,东亚前海保荐的侨益物流股份有限公司(侨益股份)撤回了主板IPO申请。

侨益股份撤回主板IPO申请或主要因为不满足上市新规。2023年,侨益股份的归母净利润为0.82亿元,不足1亿元。据悉,侨益股份计划转战北交所,保荐券商还是东亚前海。

7月11日,金元证券保荐的赛尔通信服务技术股份有限公司(赛尔股份)终止创业板IPO。至此,金元证券所有IPO在审项目也都折戟。据悉,赛尔股份报告期内发生多起安全事故,至少有3起事故造成人员死亡。

②IPO发行情况:键邦股份实际募资额缩水近60%

wind显示,7月份共有6家IPO项目上市,合计募资44.43亿元,较2023年7月份381.94亿元同比下降88.36%。

6家企业中,实际募资最高的是力聚热能,募资9.1亿元;实际募资最少的是科力装备,募资5.1亿元。

尽管科力装备实际募资最少,但却是6家公司中唯一实现资金超募的公司。wind显示,科力装备计划募资3.92亿元,实际募资比预期多了30%。

5家实际募资不及预期的公司中,键邦股份实际募资缩水最严重。wind显示,键邦股份计划募资18.51亿元,实际募资7.46亿元,较预期缩水59.69%,接近六成。

近期,监管部门对高市盈率发行、高价发行、高募资较为关注,今年2月份上市以来的IPO企业,实际募资大部分都低于预期,发行市盈率大部分低于行业平均市盈率。

或许是低市盈率发行,也或许是新股稀缺性,今年大部分IPO企业上市后股价皆大幅上涨,尤其是上市首日股价翻倍的行情经常上演。

也有投资者认为,新股、次新股股价被炒得过高,留给中小投资者的风险越高,公司原始股东及董高监套现减持的获利空间越大,也容易成为转融通等做空力量的目标。因此,从源头打破“新股必涨”的逻辑,是市场能够长期健康稳定发展的一个关键点。

③保荐券商排名:中信建投、中金公司仍未起色

今年1-7月份,A股共有50家企业IPO,合计募资369.36亿元,较2023年1-7月的2,478.71亿元同比下降85.1%。

券商承销方面,今年1-7月,华泰联合以62.47亿元的承销额排名榜首,中信证券、招商证券、民生证券、海通证券分别以59.76亿元、35.28亿元、27.77亿元、26.39亿元的承销额排第2-5名。

大型投行中,中信建投、中金公司等头部券商今年1-7月的IPO承销额分别为17.67亿元、15.71亿元,分别排第八、第十名,与其“三中”的称号不符。

中型投行中,申万宏源今年1-7月份的IPO承销额为0,仍未开张,并且终止的IPO企业数量高达8家。

在IPO放缓的大背景下,许多中小投行今年前七个月“颗粒无收”,不仅没有项目上市,还撤回了许多甚至全部储备项目。如中原证券今年上半年就撤回了全部5家IPO项目,撤否率高达100%。今年1-7月份,有12家投行的IPO项目撤否率高达100%。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察正规期货配资